每日头条讯:FOF今年以来的热度突然增高,我们来具体看看。

截至2021年11月29日,共有217只公募FOF基金,总规模1991.37亿元,其中今年成立的基金有73只,占FOF总数的三分之一,今年发行的总规模为950.77亿元,规模比去年增长91%。(数据来源,Wind,截至2021.11.29)

且在今年出了好几只爆款基金,提前结束募集、发行规模创新高、管理规模超百亿这些话题,都可以看出今年FOF热度升高。

热度这么高,要不要也跟个风?不如先看看业绩。

那业绩表现怎么样呢?

截至2021年11月29日,成立满6个月的FOF共158只,今年以来的收益率仅有两只为负收益,其余均为正,平均年化收益率5.27%,中位数为4.89%;而成立以来的回报率,全部实现了正收益,其中收益率在30%以上的有63只,50%以上的有26只。(数据来源:wind,截至2021.11.29,历史业绩不代表未来表现,市场有风险,投资需谨慎。)

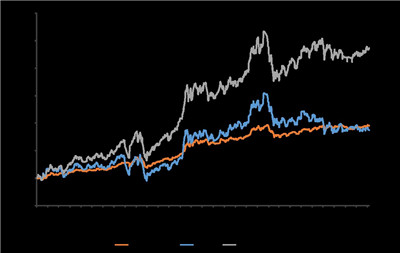

再来看看波动情况吧,对比一下中证FOF基金指数、中证偏股型基金指数和沪深300的涨跌幅对比。

数据来源:Wind,2019.5.24(指数发布日)-2021.11.29。历史业绩不代表未来表现,市场有风险,投资需谨慎。

可见FOF基金指数,走势相对更平缓一些,同时整体向上。

有没有好奇FOF的基金经理如何选基金的呢?

FOF是怎么选基金的?

FOF基金,可以帮助投资者解决投资者常问的问题:买哪只基金。

买一只FOF,相当于买了“一篮子”基金,这些基金都是基金经理帮你精心挑选的。

那么FOF的基金经理,是如何在茫茫“基海”中选择基金的呢?

大类资产配置

资产配置可以说是一只FOF的基调了,就好比想要做一道菜,先定这道菜的基调,是川菜还是粤菜、是蒸还是煮,这样大致的口味也就清晰了,后期需要选怎样的配料也会有个大致的方向。

大类资产配置一般有均值-方差模型、美林时钟模型、核心-卫星策略、Alpha/Beta投资策略等一些基本策略作为理论依据。

再综合国内市场的情况、投研理念等,整合出一套有效的方法论。

看上去很复杂,其实本质是用不同的方法论,从时间、配比等维度对资产进行合理调整,以实现收益最大化。

精选基金

做好了大类资产配置,FOF又是如何能够做到优中选优呢?

建立基金池

根据中国基金业协会公布的数据显示,截至2021年10月31日,共有8969只基金。

基海茫茫,选出好基金太难了。

FOF基金则是先把市面上如此多的基金,分门别类归置好,取精华,建立优选基金池。

基金池往往分为多层级、多区域,比如有些基金公司会分为初选层、核心层等,通过设置一些硬性的指标,将基金定位到不同层级以便选择。

比如在全部基金中根据波动率、最大回撤、收益率等硬性指标的设置,就将可选的基金池缩小很多,经过多次筛选,就可以将初选的基金池分层,最终得到一个相对优质的基金池。

基金池当然也不是一成不变的,随着基金公司的投研风格转换、行业轮动、基金经理更换等情况,基金池的维护也变得很重要。

主动选择

基金池建立好之后,也不是随便抓几只基金来投的,仍然需要设置一些条件,主动选出不错的基金。

业内经常把FOF选基的策略分为定性和量化两个流派,但其实二者并不矛盾,也并不是不兼容,反而定性策略和量化策略是相辅相成、相互融合的。

有料君想,以下几点是大家比较关心的。

如何构建基金组合

其实就是大类资产配置如何在最底层落实。

比如行业配比,需要穿透基金池的基金,进行行业分析,涉及多少个行业、各行业配比是否均衡、行业集中度等等,如何在FOF基金中将各行业精准配比。

比如业绩归因,对于一只基金的业绩,需要分析阶段性业绩优劣的原因,从而看出是基金风格是否稳定、收益是否有持续性。

比如市场热点轮动,热门行业的火爆,是长时间的行业趋势,还是短期外部因素利好,行业的长短期发展趋势等。

FOF基金经理所关注的指标也不全都是非常受重视的指标,一些基金经理会对细节指标进行把控

在这个部分中,往往是量化和定性相结合,同时也更能体现出基金经理的个人风格,是其对市场认知的体现。

选基金经理

投资基金,无论是普通投资者还是机构投资者,基金经理的选择,是十分重要的。

FOF基金经理挑选基金,其实一定程度来看是在选择基金经理,主要看基金经理的投资理念是否成熟、风格是否稳健、是否能坚守能力圈且不盲目追求热点等品质

同时FOF基金经理还会进行实地调研,与所选基金的基金经理更直接的交流,充分考察基金经理的选股逻辑和挖掘个股的能力。

跟踪调整

一篮子基金可不是买好就一劳永逸的,跟踪和调整也很重要。

底层的基金经理进行仓位、行业调整,FOF基金经理也要据此进行调整,同时也要结合经济和产业周期的大环境,对于投资组合的权重和风格进行再平衡。

总之,FOF选基金,是一个非常系统的工程,要通过定性、定量的分析来进行系统论证选择基金产品。

直接抄作业行不行?

既然公募FOF的择基能力远超普通投资者,那我们直接照搬行不行?

行,也不行。

先说说为什么可以,毕竟投研团队选出的基金,是对基金本身经过大量研究而慎重选择出来的,比普通投资者盲选基金要靠谱太多了。

如果你想要借助FOF来选出“好基”来充实自己的基金库,就需要稍花点功夫了。

FOF选出的基金,作为布局长期的基金投资,而不是作为短时增厚收益的配置。

FOF更讲究根据经济环境顺势而为,当FOF对于资产配置调整,比如增多债基、减少权益基金,或者增多某些行业主题基金等情况,也可以考虑跟着FOF的变动对自己的配置进行适当调整。

可以选择几只业绩较好的FOF基金,看看有没有共同的选择,如果有,且正好符合你的投资需求,就可以考虑纳入你的“搜基雷达”了。

当然,这几个小tips,是基于参考基金的定期报告,会有一定的滞后性,并不能代表未来业绩,也无法看出基金实时的调仓,只能作为基金投资逻辑的小小补充。

再说说为什么不可以,FOF选出的基金产品,是基于对FOF的产品定位和资产配置需求所选择的,很有可能和部分投资者自身的需求并不一致。

比如某些FOF产品可能求稳不求超高收益,那这只基金的收益情况可能就会低于某些投资者的预期。

另外某些FOF基金可能更倾向于自己做资产配置,因此配置基金以ETF基金为主,并通过不断调仓来捕捉市场机会。如果是这样的话,对于一些资产配置能力不强的投资者,可能长期的借鉴作用也不强。

最后,还是那个老问题,我们只能通过定期报告看到FOF基金季度末的配置情况。其他时候FOF是如何维护和调整自身基金池的,我们无从得知。

本文件作为本公司旗下基金的客户服务事项之一,不属于基金的法定公开披露信息或基金宣传推介材料。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。

基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征,并根据自身的风险承受能力选择适合自己的基金产品。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成新基金业绩表现的保证。

本公司提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。敬请投资人在购买基金前认真考虑、谨慎决策。

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。