每日头条讯:家居行业,正处于冰火夹击中突破前进的关键期。

已跌到冰点的一端,是需求萎靡和坏账频现。受到地产低迷拖累,叠加疫情对供应和需求的夹击影响,家居行业这两年的日子,过得并不好。

烈火烹油的热点一端,却是政策利好频出,以及资本市场中家居企业上市热潮涌现——

近期,工信部办公厅等四部门发布关于印发推进家居产业高质量发展行动方案的通知,提出到2025年家居产业创新能力明显增强、推动绿色智能家居产品下乡。

资本市场上,2022年上半年,家居企业保持相当高的活跃度,多个品牌冲击上市IPO。于品牌而言,既可以补充资金,又能够获得上市背书、扩大知名度;对行业来讲,长期“大行业小企业”的局面有望突破。

家居行业,能否一扫阴霾、铆足动力、深蹲起跳,在破局之中,冲向下一个行业周期高点?

三大考验:坏账风险、

原料高企和需求萎靡

家居行业近两年面临的考验,可以总结为三点:地产风险的外溢、成本高企、消费疲软。

2021年起,家居公司业绩遭受不小冲击,不少企业都提到了上游地产行业的风险外溢。

为了直观感受,我们先来看几家行业龙头的表现。

比如,涂料上市公司龙头三棵树( 603737.SH )近年营收、利润双双稳步增长,2021年公司营收突破百亿元,但净利润由盈转亏,从2020年的盈利5亿元暴跌至2021年的亏损4.2亿元。三棵树在公告中表示,对出现信用风险的恒大、融创、华夏幸福等地产客户进行单项计提坏账准备。

再比如,皮阿诺( 002853.SZ )2021年利润转亏,称“主要客户资金周转困难,公司持有其商业承兑汇票大量逾期未兑”;我乐家居( 603326.SH )披露2021年业绩亏损的原因是对恒大、华夏幸福等企业的应收款项计提信用减值准备……这些都是地产行业风险事件外溢对家居行业带来的直接冲击。

除了上述地产行业风险外溢带来的影响外,成本端的原材料价格高企是影响家居行业利润的第二大因素。

数据显示,截至8月末,有20多家A股家居公司披露或预披露了半年报,预计上半年净利润亏损的企业有10家,预计上半年正收益的10家企业里,4家利润下滑、6家利润上升。

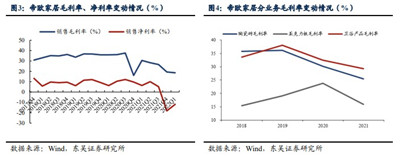

我们再来看一个样本。帝欧家居( 002798.SZ )从2013年到2021年均实现盈利,但是从2021年第四季度开始,净利润出现了亏损,毛利率接连下滑。帝欧家居2021年销售毛利率为26.07%,2022年第一季度滑落至18.59%,同比下滑11.92个百分点,这是因为,从2021下半年开始,上游原材料和煤炭、天然气等能源大宗商品快速上涨,生产所需的能源、陶土、色釉料、包装材料等都受到直接影响。

蒙娜丽莎( 002918.SZ )也因成本上涨导致业绩承压。2022年第一季度公司罕见录得亏损,当季度毛利率为19.1%,同比下滑10.8个百分点,和2021年第四季度相比也环比下降3.6个百分点。“原燃料价格上涨加剧成本压力,静待行业压力期过后的业绩修复”——中泰证券在一份研报中这样点评道。

第三个家居行业的中短期不利因素是消费端的萎靡,令企业销售承压、现金紧绷、库存成本高企。

以帝欧家居为例,拆解2021年四个季度,公司从Q1到Q4的营收增速分别为46.16%、3.07%、16.78%和-7.58%,可以看到Q4的收入增速同比转负下滑,2022年Q1的营收同比也处于下滑趋势,为-33.99%。连续两个季度的收缩,背后原因有两个方面,其一是地产交易下滑、买房换房的人少了,家居产品需求端也随之萎靡;另一方面也有传统淡季、疫情影响以及公司主动控制大B端的业务体量等原因。

“需求大幅下滑风险、行业竞争加剧风险、原材料及能源价格波动风险、管理团队变动风险”——在一份东吴证券的研报中,对帝欧家居做出了这样的风险提示。

收缩风险敞口和转型求变

经过地产行业风险外溢的冲击,缩减风险敞口、尤其是降低头部客户收入占比成为家居板块投资者重点观察的趋势。

在这个问题上,最受关注的样本莫过于收纳橱柜和全屋定制企业皮阿诺。在家居板块,2021年前五大客户销售额占年度销售总额这个指标,尚品宅配( 300616.SZ )为3.31%、欧派家居( 603833.SH )为6.07%、金牌橱柜( 603180.SH )为7.43%、志邦家居( 603801.SH )为10.17%、我乐家居为11.16%、索菲亚( 002572.SZ )为17.52%,而皮阿诺的该指标为38.82%。

有投资者关系活动记录表显示,恒大曾经是工程业务上的皮阿诺第一大客户,但出现商票违约事件后,皮阿诺于2021年6月以来已与恒大停止了业务合作,仍在进行的合作基本为现款现货形式,以控制风险。

市场用“进入后地产时代”来形容当下的家居行业,面对时代的拐点,各家也纷纷开启转型征程。

例如行业龙头欧派家居在内的多家企业提出,将加强与装修企业合作发展整装渠道。尚品宅配等则透露将从硬装介入,转型整装业务。

前文提到的面临客户集中问题的皮阿诺也计划,在2022年强化拎包、设计师渠道,为中高端品牌护城河打好基础。公司还曾经在2021年12月接受调研时曾透露,预计未来家装设计师渠道业务会占公司整体销售额的三分之一。

转型谈何容易,《中国泛家居产业趋势报告》副主编刘扬曾经向媒体分析道,对于皮阿诺而言,要想让设计师渠道销售额达到整体的三分之一,要看公司怎么操作,是否能创造出一个有利于实现业绩目标的架构——“这个是最大的挑战”。

扎堆上市的家居股

不过有意思的是,尽管在经营上正面对不小的挑战,家居企业在资本市场上却非常活跃,甚至可以说进入了一轮上市小高潮。

8月12日,创业板趣睡科技( 301336.SZ )首发上市,首日录得涨幅171.04%,它是一家新型家居互联网零售公司,拥有自有品牌“8H”,主营产品为床垫、沙发等家具类产品和枕头、被子等家纺类产品。激发市场兴趣的是,趣睡采用外包生产+互联网销售的轻资产运营模式,最大的卖点是小米生态链的一员,还被称为“小米系第5家上市公司”。

此前6月底,床垫行业“老大”慕思股份( 001323.SZ )上市,也成为家居行业的明星股。不过公司近期因为新开店面不及预期、销售费用高企和频频使用“洋品牌”形象等问题,也陷入争议。

排队IPO的家居品牌也不少。

比如卫浴品牌龙头“箭牌家居”的首发上会审核于7月14日通过,毛利下滑等不利情况仍被证监会提出疑问,且连续三年营收略微下滑,半只脚踏入二级市场悬念仍在。

做门窗的品牌“皇派门窗”和“鹰森铝包木窗”也在冲击IPO,前者瞄准的是深交所主板、前不久刚刚递交了招股书申报稿,后者在创业板IPO注册生效并拟募资6.73亿元扩产。

定制衣柜产品起步的“科凡家居”在行业竞争地位中称“公司是国内较早进入定制家居行业的企业之一”,不过在IPO过程中被曝出董事长、高管履历信披与公开信息存诸多不一致,前五大客户里居然频频出现刚刚成立不久的新企业,员工社保公积金也没有及时缴纳、存在被要求补缴的可能性。

从上述案例不难得出结论——第一,家居上市企业IPO潮涌现,背后是多个具备一定差异化的细分赛道;第二,活跃在IPO前线的是各个细分赛道的龙头,具备一定的产品壁垒和规模化优势;第三,细看各个IPO案例不难发现,它们多数有浓厚的家族企业特征,或多或少都存在一些经营不规范的漏洞。

家居上市小高潮仍被市场看作值得期待的积极信号。《2021中国上市公司品牌价值蓝皮书》指出,在A股3000多上市企业中,家居行业仅有27家、在整个资本市场占比还不到1%,这与家居行业在国民经济中的重要位置不匹配。期待这一轮上市小高潮可以提升家居板块在资本市场的权重,利于产业健康持续发展。

机构看好的家居行业主线有哪些?

家居行业一步一步走进资本舞台中央,将会给投资者带来哪些机会?

目前两个被广泛讨论、确定性较强的主线有两个,其一是资本撬动带来的品牌化、规模化效应,其二是结合人工智能和物联网的智能家居路线。

先来看第一个投资主线——品牌化和规模化。

长久以来,中国家居市场呈现“大市场、小品牌”、“大行业、小企业”的特点,市场竞争格局目前还比较分散。

从2018年起,市场就已经在关注家居行业推进集中度提升的趋势,当是业内出现企业数量下降、但平均产值提升的现象;随后2020年以来,市场遭遇波动,上述趋势有所淡出人们视线,直至最近半年政策利好叠加企业在资本市场动作不断,推进龙头份额提升再次成为行业主线。

在家居行业IPO热潮中,“募资以扩产规模”成为几乎全部企业在招股书中提及的关键词,这无疑将有助于企业发挥规模效应、降本增效。

第二个投资主线是结合人工智能和物联网的智能家居,这个话题近年热度也在不断攀升。

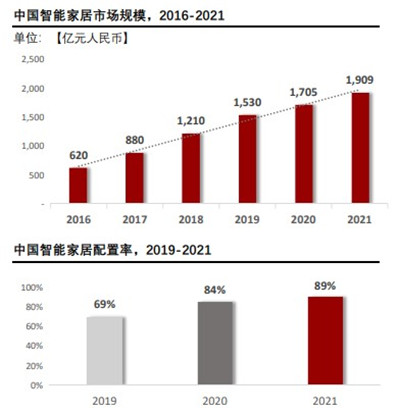

从需求侧来看,据头豹研究院数据,2021年中国智能家居市场规模增加至1909亿元,智能家居配置率达到89%,科技赋能绿色家居成为重要趋势。

中国也即将成为全球最大的智能家居消费市场之一,尤其是2019年5G商用以来,也推动智能家居行业进入发展快车道。以欧普照明( 603515.SH )为例,2021年公司线上智能化产品销售增长迅猛,占比超过40%。

据《中国电子报》援引IDC中国高级分析师刘云的观点,8月工信部等四部门《推进家居产业高质量发展行动方案》的推出,将有利于统筹各方资源、给智能家居行业更为全面的支持:“中国智能家居行业有望逐步形成覆盖设计研发、生产制造、销售服务的全链路行业标准,引领智能家居这一新兴行业走向规范化发展道路,提升整体行业的发展质量和效率。”

经历了地产风险外溢、需求不振,家居行业在波动中显示出相当的韧性;行业还插上了规模化和智能化的翅膀,未来能否在资本的风口完成“深蹲起跳”,市场期待满满。

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。