每日科技头条讯:相较于公募基金的整体发展历史,FOF在国内还是个新生代。而这些年FOF的蓬勃发展也说明,作为投资基金的“聪明钱”,FOF在优选基金、大类择时、资产配置等方面的能力已越来越受到认可。

《FOF之我见》专栏,由兴证全球基金FOF投资与金融工程部同事撰写,旨在与您分享,基金研究与投资中的发现,包括如何正确理解收益与波动,基金投资的正确方法与误区等,希望对您有所裨益。

近期权益市场跌宕起伏,渡尽劫波后很多基金投资者可能发现自己前几年在基金市场累积的收益都倒亏回去了。有的基民可能会抱怨基金经理水平差,还有的基民哀叹自己入场的运气不好,不过我想跟大家聊一聊更深层次的原因,究竟是什么偷走了你的投资收益?

假如大家有仔细观察过自己的账户,可能就会发现,账户的实际收益率和基金净值的增长率总是存在差异,让我们从一个简单的公式说起——实际持有收益率 = 基金净值增长率 - 交易损耗

为什么我们的实际持有收益率不等于基金净值增长率呢?

大家购买的公募基金大部分属于开放式基金,可以随时申购赎回。但优秀的流动性安排却可能是一把双刃剑,如果投资者追涨杀跌在高点买入,低点卖出,则在市场高点我们持有的基金规模会大于市场低点,如此便放大了基金在高位下跌时的损失,降低了基金在低位反弹时的利润。

举个例子,基民小崴在年初买了10万的某基金,一年过去后该基金净值涨了25%,小崴通过基金赚了2万,年末基金资产增长到12万。受此鼓舞小崴在年末追加投入了88万购买同一只基金,凑成了100万的基金资产。但事与愿违,第二年基金却亏损了20%,小崴的基金资产缩水至80万,亏损20万。综合两年表现,基金净值回到原点,单看基金净值增长率不亏也不赚,但小崴前后加总却亏了18万。

正如法国谚语所言——“酒倒在杯里还不等于喝到嘴里”,从基金净值增长率到我们的实际持有收益率其实还有很大的距离。找到净值增长率高的基金,是每位基民都孜孜不倦追求的目标,但大多数人却忽略了降低我们实际收益率的“隐形杀手”——交易损耗。

如何减少基金投资中的交易损耗?接下来我们将分析导致交易损耗的深层次原因,投资者的某些错误的投资观念可能会放大交易损耗:

笃信高风险带来高收益

投资者即使承担了高风险,也未必能够享受到高收益,这点我们在前文《承担了高风险,就能获取高收益吗?》已有详细的介绍。其次,高风险基金通常的特征是高波动率,而波动率是影响基民交易损耗的重要因素。从逻辑上来说,如果一只基金的波动率较低,那么持有人在买入和卖出基金时心态会更加平和,持有体验感更好,持有周期也会更长,使得获得正收益的概率有所提高;而如果基金的波动率较高,那么一般此类基金的风格上会比较极致,持有人对这样的基金在买点和卖点上难以把握,在贪婪与恐惧的影响下大多数人可能会倾向于追涨杀跌,从而放大交易损耗,导致实际到手收益率下降。

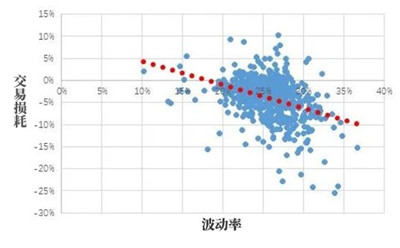

我们分年度统计了交易损耗与基金净值波动率的关系。通过下图趋势线也可以看出,波动率越高的基金,交易损耗越高。

数据来源:Choice、兴证全球基金FOF投资与金融工程部,2014-2019年;蓝点为每只基金,红线为趋势线。

因此,选择了风险偏好不匹配的产品将很可能带来交易损耗,投资一定要跟自己的风险偏好相匹配,就和买鞋子一样,一定要根据自己脚的尺码来,否则一定会在市场震荡中非理性的交易,造成交易损耗。低波动的基金经理通常更加注重组合配置均衡,关注持仓的安全边际,审慎做出偏离度大的决策。选择这样的基金可以让投资者的投资体验更好,也有利于降低交易损耗。

缺乏长期持有的耐心

有些投资者在买入基金后,一旦遭遇市场波动、净值下跌时就开始动摇想要卖出,怀疑自己是否选择了错误的投资时间或者错误的基金经理。好不容易选定的基金,还没有看到回报就急于卖出,导致了交易损耗。

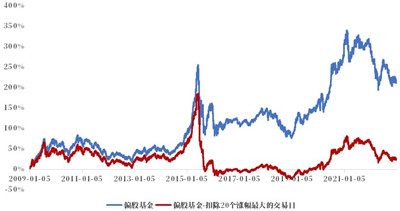

投资中,短期波动往往是常态。如果只因为一时的波动,便频繁择时,最终的结果往往不尽如人意。华尔街流传着这么一句名言,“要想准确地踩点入市,比在空中接住一把下落的飞刀还要难。” 我们参考中证偏股基金2009年以来的表现(2009/1/1-2022/12/31),如果过去14年,仅仅错过了20个涨幅最大的交易日(在14年3404个交易日仅占比0.59%),偏股基金指数的涨幅就从217.75%下降到25.47%,相比频繁择时以求踩准节奏,不如坚定持有以待天时。

(数据来源:Choice,统计区间:2009/1/1~2022/12/31,不作投资推荐)

对于缺乏耐心而经常在曙光初现前离场的投资者,我们应该先思考一下,自己投资是为了“一夜暴富”?还是说,只是追求个人资产的长期保值增值?如果我们的目标是后者,那我们可以不要过度在意短期市场波动。投资是细水长流的事情,短期的涨跌不代表长期收益的好坏。如果我们着眼长期的未来,不再关注今天基金赚了多少钱,而是关心五年乃至十年后增值的复利效应,把基金投资当做个人财富中长期稳定的配置成分、日后养老的资产支柱,就能更有耐心对待我们的投资。

频繁追热点调整投资

我们可能经常发现有基金刚好契合市场短期热点,近期业绩表现比自己拥有的基金更好,按捺不住冲动想要“换车”。但频繁更换基金通常会导致较高的交易损耗——如果我们因为一个基金契合热点而短期业绩好去买它,大概率也会因为短期业绩不那么好而卖掉它,因为买入的理由就是业绩好,理由不在了,持有信心就会不足。但即使再优秀的基金经理往往也做不到在任何时间都维持优秀的业绩,在某些时间段短期业绩承压是必然,这就容易导致基民在一个基金净值小高点的时候去买,在下一个小低点的时候去卖掉,不断地高买低卖,业绩再好的基金,这种操作方式下也很难挣钱。

我们更建议把基金的投资逻辑建立在比较理性、专注于长期的因素上面,避免从短期因素出发。巅峰吸引一时的看客,黄昏见证真正的信徒,只有选择深度认可的基金,投资者才更可能在逆境中拿住基金,享受到顺境时的收益。

我们认为,基金经理的角色应该更像是公交车司机,重要的不是开的有多快,而是要顺利、平安的把乘客送到目的地,所以平稳、安全、守时相对而言更重要。开跑车是很快,但是一来容纳的乘客数量有限,二来如果身边的乘客没有对司机足够的信任、充分的心理准备和一定的冒险精神,可能遇到一点颠簸就坐不下去了。

从这个角度看,FOF或许是更适合大众投资者的基金品种:

FOF基金可以帮助选择优秀基金并加以搭配,购买FOF基金相当于买入了一篮子基金,在市场风格变化时,由专业的基金经理承担调整组合的工作,无需投资者频繁更换基金,力争在各类市场环境下都能有稳定的业绩表现。

FOF基金通过分散投资于多种资产和多种投资策略,可以实现更好的风险分散,可以降低投资组合的波动率,并降低错误交易行为的风险。

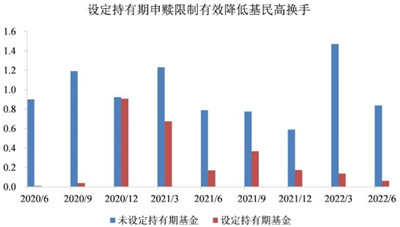

FOF基金通常会设置一定的持有期,可以改变投资者高换手的交易行为,以降低交易损耗并实现更长期的投资目标。统计数据也表明,设定持有期的基金可以有效降低投资者的换手行为,从纪律上降低高买低卖的可能性。

数据来源:Choice、兴证全球基金FOF投资与金融工程部,蓝点为每只基金,红线为趋势线。纵轴为基金换手率,计算公式如下:基金换手率=(申购绝对值+赎回绝对值)/基金规模,此处取所有持有期基金及非持有基金的算术平均值,数据越高则表示该类基金持有者的申赎行为越频繁。

文:FOF投资与金融工程部 高鹏翔

免责声明

文章封面图来源于天天基金网,文章转载自公众号“兴证全球基金”,以上观点来自相关机构,不代表天天基金的观点,不对观点的准确性和完整性做任何保证。收益率数据仅供参考,过往业绩和走势风格不预示未来表现,不构成投资建议。转引的相关观点均来自相关机构或公开媒体渠道,不代表天天基金的观点。天天基金不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低,不预示未来业绩表现,完整业绩见产品详情页。基金产品存在收益波动风险,投资者在做出基金投资决策时,应认同“买者自负”原则,在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由基金投资者自行承担。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征及相关风险,具备相应的风险承受能力。市场有风险,投资须谨慎。

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。